水曜日は電話代行を利用しております。営業電話は固くお断りします。

【立川・八王子・府中】相続専門税理士が解説|2026年改正「5年ルール」の衝撃。不動産節税の常識が変わる?

こんにちは。日野市を拠点に、立川市、八王子市、府中市など多摩エリア全域で相続税申告・対策をサポートしている税理士の鎌田健吾です。

当事務所には、立川税務署、八王子税務署、武蔵府中税務署管轄のオーナー様からも多くのご相談が寄せられます。今もっとも注目されているのが、2026年度(令和8年度)税制改正大綱で打ち出された、投資用不動産の評価に関する「5年ルール」の導入です。

これまで「相続税対策の王道」とされてきたスキームがどう変わるのか。再開発が進む立川駅周辺や、八王子・府中の地価動向も踏まえ、専門家が分かりやすく解説します。

1. なぜ不動産は「節税」になったのか?(乖離の正体)

不動産が節税になると言われる最大の理由は、現金と不動産で「評価のルール」が異なる点にあります。

- 現金の評価: 1億円は、相続税計算でも「1億円」です。

- 建物の評価: 通常、「固定資産税評価額」で評価されます。これは建築費や購入価格(時価)の約50?60%程度。さらに賃貸していれば時価の4割程度まで評価が下がります。

立川駅周辺の資産価値が高いマンションや、府中市・八王子市の利便性の良い物件など、時価が高い不動産ほど、この「時価と評価額の大きな差」を利用した節税メリットが大きかったのです。

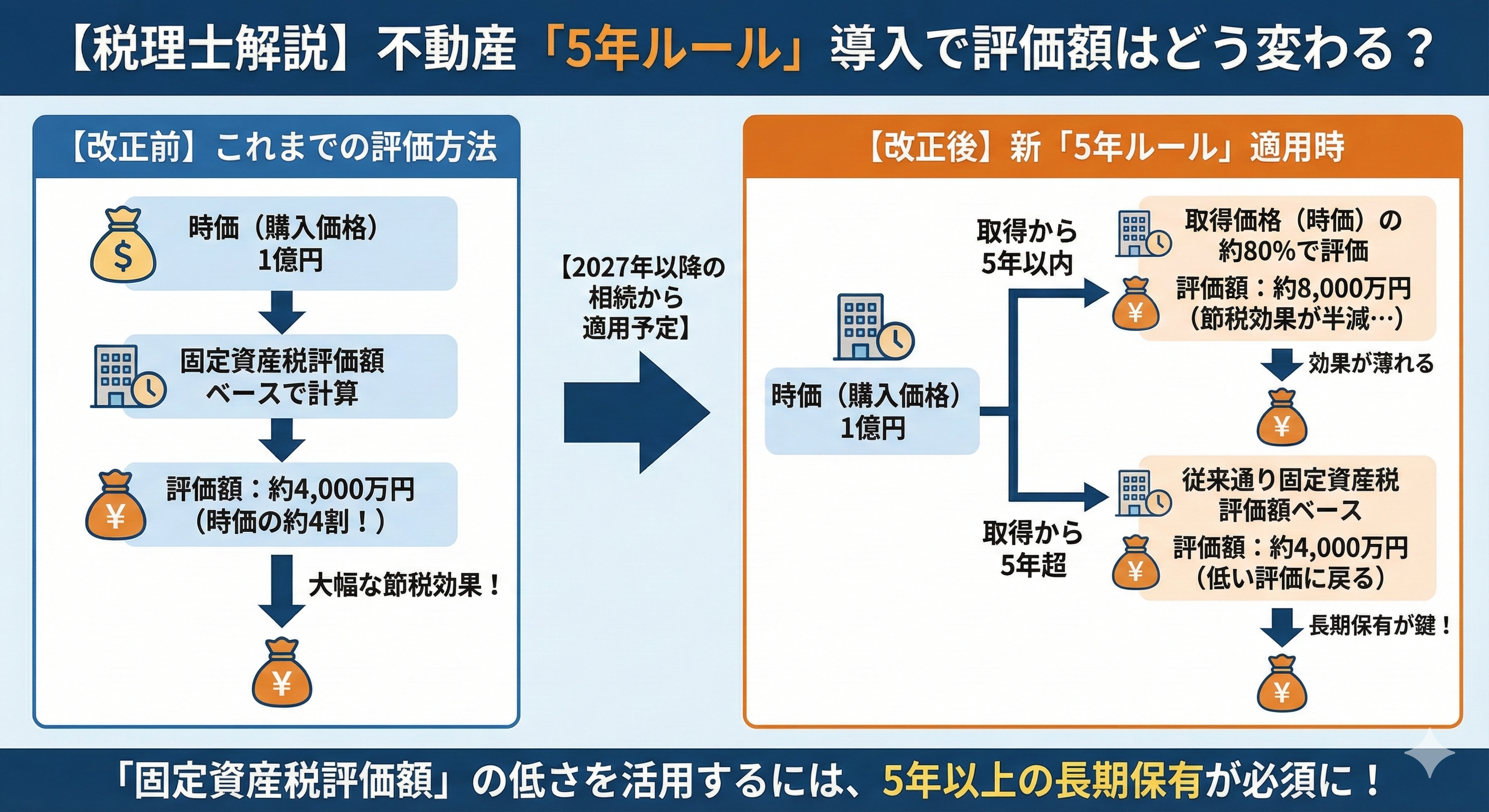

2. 新設される「5年ルール」:取得から5年が境界線

今回の改正は、この評価の差を狙った「相続直前の駆け込み対策」を封じるものです。

改正後は、取得から5年以内か否かで、以下のように評価額が激変します。

2026年改正による相続税評価額の仕組みの変化

- 取得から5年以内: 固定資産税評価額を無視し、「実際の取得価額(時価)の約80%」で評価。

- 取得から5年超: これまで通り、低い評価額での計算が可能。

つまり、買った瞬間に評価を半分以下にする「即効性」が失われ、「5年経つまでは本来の節税メリットを享受できない」ことになります。

3. 【重要】対象となる物件・ならない物件の線引き

今回の改正で「80%評価」の対象となるのは、原則として「貸付用(賃貸用)不動産」です。すべての不動産が対象になるわけではありません。

| 物件の種類 | 5年ルールの適用 | 理由・備考 |

|---|---|---|

| 貸付用不動産(アパート、マンションなど) | 対象 | 相続直前の駆け込み購入による節税を防ぐため。 |

| 居住用不動産(自宅・マイホーム) |

対象外 |

生活の基盤となる資産であり、過度な節税目的とはみなされにくいため。 |

| 事業用不動産(店舗・事務所など) |

原則対象外 |

自身で事業に使用している資産は「貸付用」には当たらない見通しです。 |

| 不動産小口化商品 |

対象(さらに厳格) |

5年経過に関わらず、恒常的に時価評価へ移行する見通しです。 |

※自宅(居住用マンションなど)は今回の5年ルールの対象外ですが、すでに導入されている「マンション通達(時価と評価額の乖離を是正する別のルール)」の対象にはなり得ます。

4. なぜ「5年」なのか?制度の趣旨を詳しく解説

今回の改正案を読み解く上で、多くの方が抱く疑問が「なぜ3年でも10年でもなく、5年なのか?」という点です。そこには、税制全体を通じた明確なロジックがあります。

A. 「一時的な資産変換」による租税回避を防ぐため

本来、不動産投資は長期的な視点で行われる事業です。しかし、一部で見られた「相続直前にキャッシュで不動産を買い、相続直後に売却する」という手法は、実態として「事業」ではなく「一時的な資産の置き換えによる税逃れ」とみなされました。5年という期間を設けることで、「単なる節税目的の駆け込み購入」なのか、「実態のある賃貸経営(事業)」なのかを判別するフィルターにしようというのが、国税庁の狙いです。

B. 譲渡所得税の「5年(長期譲渡)」との整合性

所得税において、不動産の売却益にかかる税率は「5年」を境に、短期譲渡(約39%)から長期譲渡(約20%)へと大きく下がります。相続税においてもこの基準を導入することで、短期で転換する資産は時価に近い評価をするという、税制全体の整合性を図っています。

C. 「実勢価格との乖離」の是正

最高裁の判決(令和4年)でも話題になった通り、時価と評価額があまりに乖離し、それを意図的に利用することは「租税負担の公平」を害すると判断されました。5年間の保有を求めることで、現金のまま相続する方との不公平感を是正する意図があります。

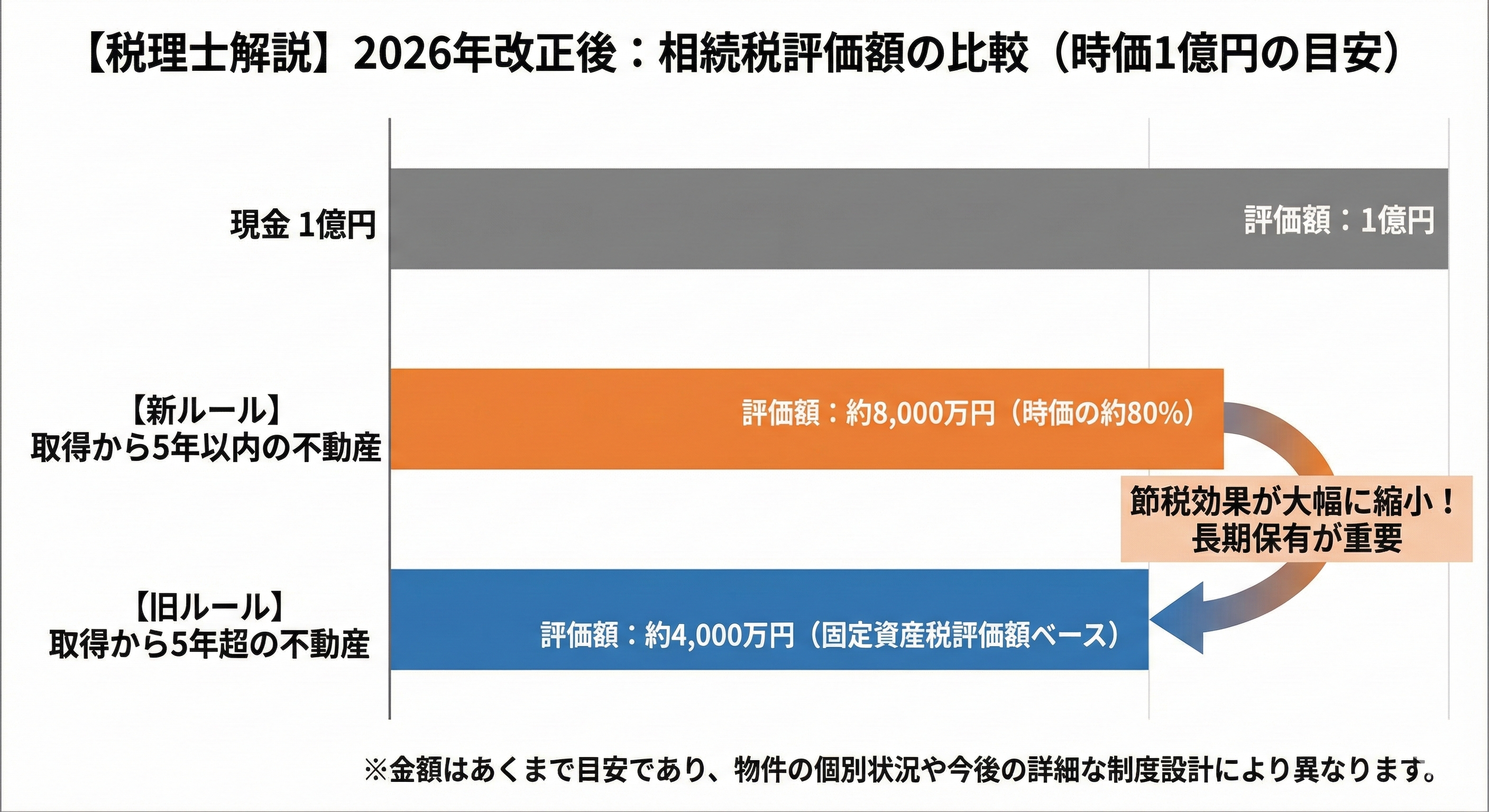

相続税評価額の比較シミュレーション(時価1億円の場合)

5. 買い替え(資産の組み換え)を行う際の注意点

古くなったアパートを売却して新しい収益物件を購入する「買い替え」は、賃貸経営における正当な戦略ですが、相続税法上は「新規取得」とみなされます。

A. 5年タイマーのリセットに注意

以前の物件を何年所有していても、新しく購入した物件の所有期間は、その「売買契約・引き渡しの日」からカウントが始まります。

- 買い替えから5年以内に相続が発生: 新物件の取得価額(時価)の約80%で評価されます。

- 買い替えから5年超で相続が発生: 従来通りの低い評価(固定資産税評価額ベース)に戻ります。

B. 譲渡所得税の特例と相続税評価は「別物」

「特定の事業用資産の買換え特例」などを使って所得税を繰り延べ(先送り)できたとしても、相続税の「5年ルール」にはその特例は適用されません。所得税は得をしても、相続税評価額は「取得価額ベース」に跳ね上がるという「税金のミスマッチ」が起きる可能性があります。

C. 有利な買い替え方:自社地での「建て替え」

唯一の救済措置として期待されているのが、「以前から持っている土地に新しく建てる」ケースです。

- 経過措置の予測: 改正通達の施行日時点で「5年以上所有している土地」に建物を新築した(または建築中)場合、その建物については「5年ルール」の対象外となり、現行の低い評価が認められる見通しです。

- つまり、新しい土地をセットで買う「買い替え」よりも、既存の土地を活用した「建て替え」の方が、相続税対策としては圧倒的に有利になります。

【買い替え検討中のオーナー様へのアドバイス】

「経営上の買い替え」と「相続対策」の時期が重なる場合、非常に高度な判断が求められます。買い替え後の「5年間の高止まり期間」を許容できるか、あるいは「建て替え」を選択すべきか、慎重な検討が必要です。

【この件で私がお手伝いできること】

- 「売らずに継続」vs「買い替え」の相続税比較シミュレーション

- 5年以上所有している自社地での「建て替え」プランの判定

6. 立川・八王子・府中エリアで注意すべき「経過措置」

この制度は、2027年(令和9年)1月1日以降の相続・贈与から適用される見通しです。

過去の購入分への遡及リスク

注意が必要なのは、「いつ亡くなったか」が判定基準になる可能性が高い点です。例えば、立川市内で2025年に投資用マンションを取得された方が、2027年以降に相続を迎えた場合、取得から5年以内であれば新ルールが適用されます。

地主様に有利な例外規定(予測)

一方で、すでに5年以上前から所有している土地の上に、新たに賃貸物件を建築する場合などは、本改正の対象外となる経過措置が設けられる見通しです。八王子や府中の広大な土地をお持ちの地主様にとっては、依然として「土地活用による節税」は有効な手段であり続けます。

【補足コラム】この記事の内容はどのくらい「確実」なのですか?

「まだ2026年の話でしょう?」「本当に決まったの?」という疑問をお持ちの方も多いかもしれません。専門的な言葉を避けて、現在の状況を分かりやすくお伝えします。

【A】事実上の「決定事項」です

今回の記事の根拠となっている「税制改正大綱」は、政府・与党が翌年以降の税金のルールをまとめた「公式な設計図」です。日本の税制において、この大綱に盛り込まれた内容が覆ることは極めて稀です。つまり、細かな計算ルールが後から決まることはあっても、「5年ルールが導入される」という大きな方針が変わる可能性は非常に低いと考えられます。

【B】2027年1月からの適用に向けたカウントダウン

現在、政府はこの大綱に基づき、法律を整える準備を進めています。順当にいけば、2027年(令和9年)1月1日以降の相続から、この新しいルールが適用されることになります。相続税の世界では「知らなかった」では済まされない大きな変化が、すぐそこまで来ているのが現状です。

【C】だからこそ「今、知っておく」ことに価値があります

「5年ルール」の注意点は、「亡くなった時から5年前まで遡って判定される」という点です。2027年の施行後に慌てて対策をしても、その時点で「すでに取得から5年以内」であれば、高い評価額で課税されてしまいます。立川・八王子・府中などの多摩エリアで資産を守りたいとお考えの皆様にとって、今のうちに自分の資産がどう評価されるのかを知っておくことは、将来の納税額を左右する大きな備えとなります。

7. これからの相続戦略:地域密着の税理士に相談を

「5年ルール」をはじめとする相次ぐ税制改正により、不動産を含む相続税の申告は「単に書類を出すだけ」のものではなくなりました。

特に、立川・八王子・府中エリアは地価の変動が大きく、物件ごとの「評価の出し方」一つで、最終的な納税額が数百万円単位で変わるケースも珍しくありません。

大切なのは、改正のニュースに振り回されることではなく、「今ある資産を、現在の法律に照らして正しく、最も有利に評価すること」です。

【相続税申告・土地評価でお悩みの方へ】

当事務所は、日野市を中心に、立川・八王子・武蔵府中の各税務署管轄の案件を専門的に取り扱う税理士事務所です。

現在、既に相続が発生し、期限内の申告に向けて不安を感じていらっしゃる方のために、以下の相談体制を整えております。

相続税申告に関するご相談:【初回無料】

対象:相続開始(ご逝去)から1年以内の方 「何から手をつけていいか分からない」「不動産の評価を正しく行い、納税額を抑えたい」という、具体的な申告手続きが必要な方のご相談は、初回無料で承っております。地元の土地柄と最新の税制を熟知した税理士が、直接あなたの力になります。

生前対策・シミュレーション:【1時間 22,000円(税込)】

将来の相続に向けた具体的な節税案の作成や、買い替え・建て替え等の長期的なコンサルティングについては、責任を持って質の高いアドバイスを提供するため、有料にて承っております。

まずはお気軽にお問い合わせください

相続税の申告には「10ヶ月」という期限があります。今回の「5年ルール」のように、取得時期の判定が重要になるケースでは、早めの着手が何よりの対策となります。

電話 042-525-0588

水曜日は電話代行を利用しております。営業電話は固くお断りします。