水曜日は電話代行を利用しております。営業電話は固くお断りします。

【WEB予約限定】相続税ゼロ円申告プラン

【WEB予約限定】相続税納税額ゼロ円申告プラン

鎌田相続税理士事務所では、相続税申告を期限内にすることで各種特例を通じて相続税申告額がゼロ円となる方の相続税申告を非常にリーズナブルな価格(基本料金16.5万円〜)で代行する、「相続税納税額ゼロ円申告プラン」をご提供させていただいております。

配偶者控除の特例や小規模宅地等の特例を適用することで、相続税の課税遺産総額が基礎控除額を下回り、相続税の納税が発生しない場合に提供させていただくサービスです。

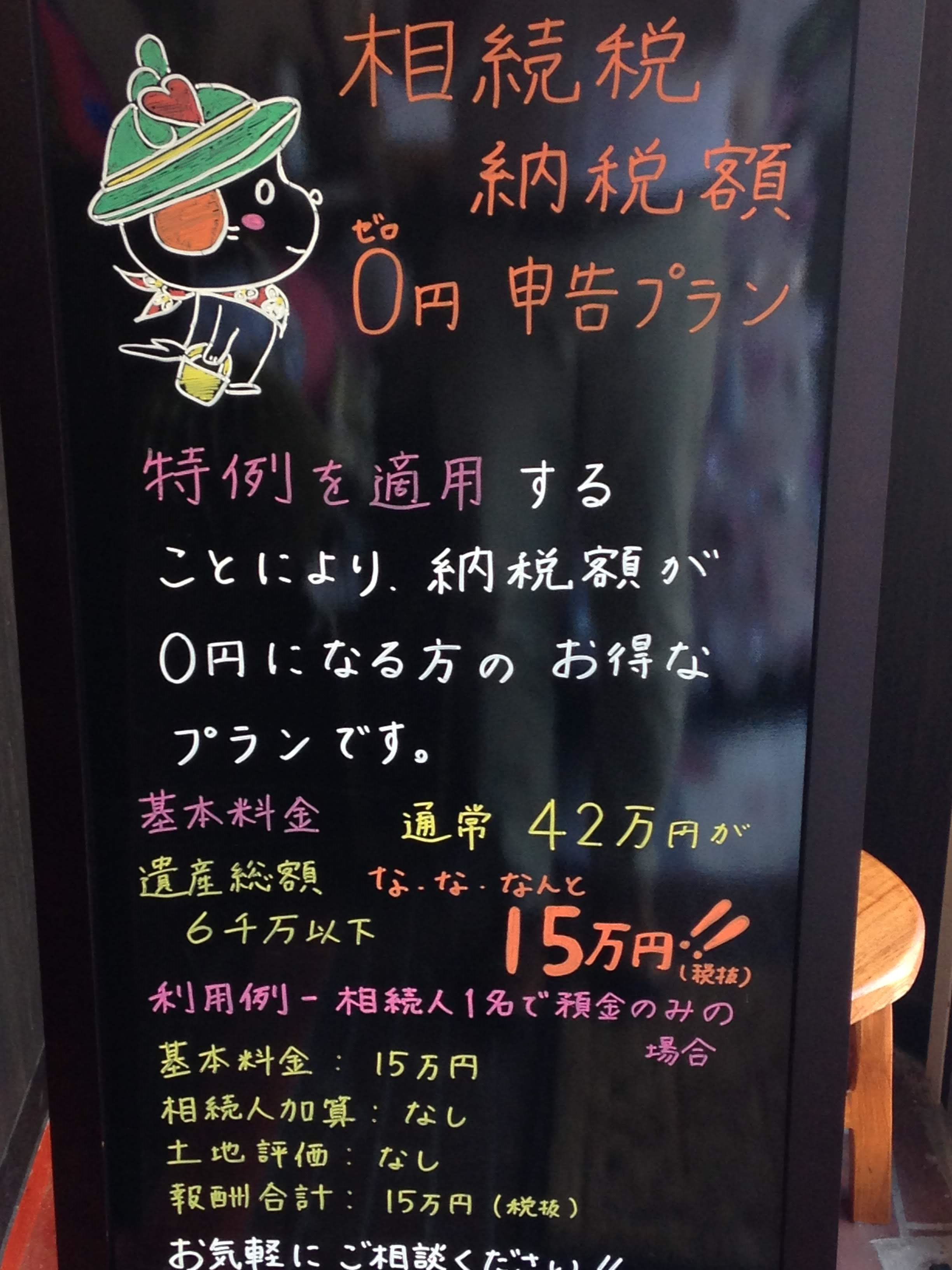

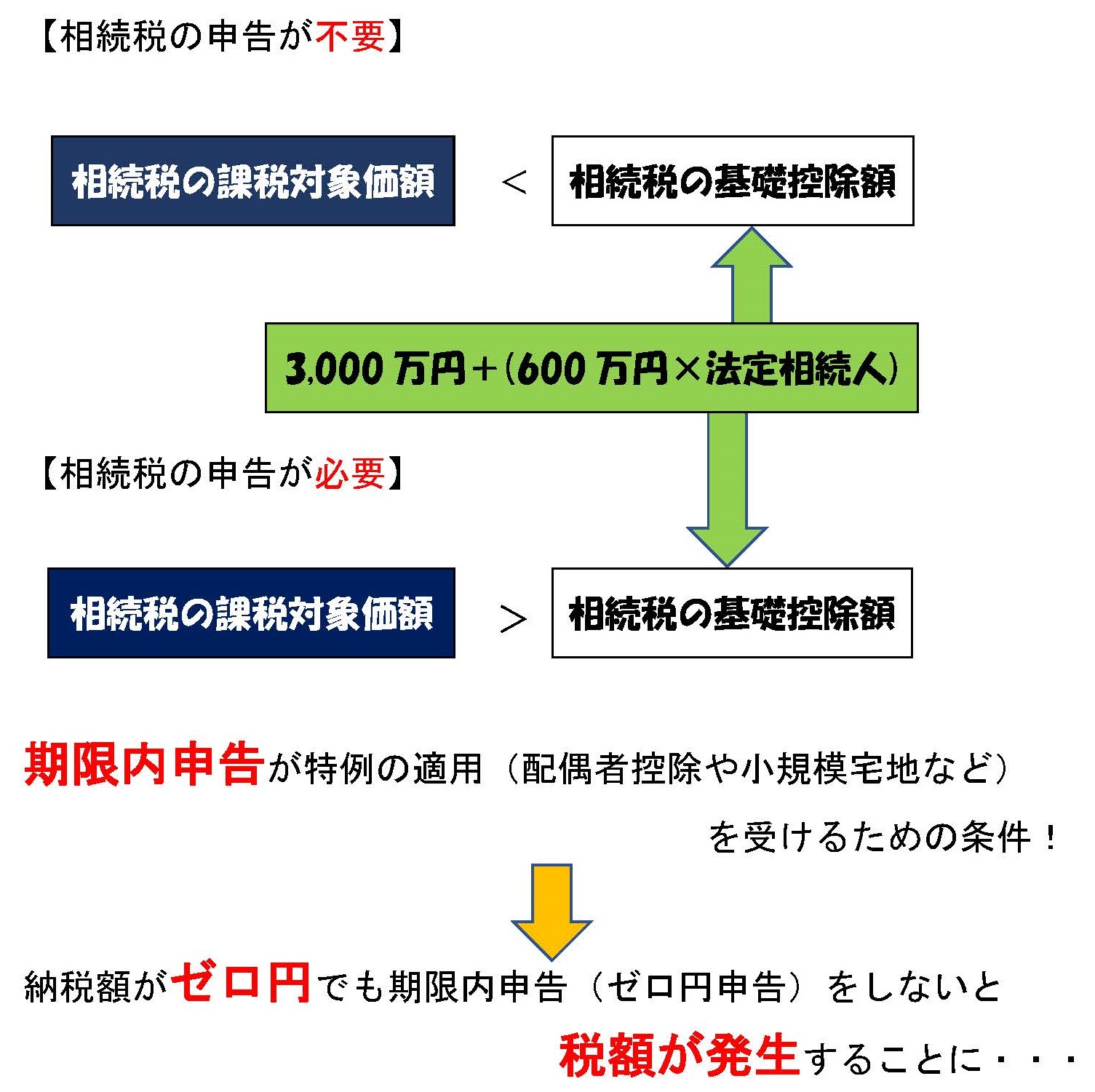

相続税の基礎控除は、3,000万円+(600万円×法定相続人) とされています。

注意が必要なのは、配偶者控除の特例や小規模宅地等の特例の適用により相続税がゼロ円になる場合でも、申告しなければ特例が適用されないということです。

つまり相続税の納税義務は生じないが、相続税の申告義務はあるということになります。

相続税がゼロならば申告する必要がないの?

プランの利用条件

- 小規模宅地等の特例、配偶者の税額軽減の適用で納税額がゼロになる

- 遺産総額が1億円以下

- 遺産分割協議がすでにまとまっている。

- 税理士法第33条の2の書面添付無し(書面添付をご希望の場合はスタンダート相続プランをご利用いただけます。)

- 相続人の実際の住所と住民票の住所が違うなど、小規模宅地等の特例を適用するにあたり、説明を要する課題が無い。(説明を要する場合、スタンダード相続プランで、税理士法第33条の2の書面添付により、説明を付させていただきます。)

- 被相続人から相続人等への出金について、贈与が成立しているかや生活費医療費等に費消済みか等の説明を要しない。(説明を要する場合、スタンダード相続プランで、税理士法第33条の2の書面添付により、説明を付させていただきます。)

- 1次相続で遺産分割協議を行っていないなど、今回の相続財産に1次相続の遺産のどの部分を計上するのかの説明を要しない。(説明を要する場合、スタンダード相続プランで、税理士法第33条の2の書面添付により、説明を付させていただきます。)

- 利用価値が著しく低下している宅地の評価等の不動産の評価減を行う必要が無い。(不動産の評価減を行う場合、スタンダード相続プランで、税理士法第33条の2の書面添付により、説明を付させていただきます。)

- 初回無料相談をWEBでご予約された方限定。(WEBでご予約の際に、紹介コードの項目で「ゼロ円申告プラン検討」とご入力ください。)

- ご自宅等への訪問による面談は平日限定。

特例適用で納税がゼロになる場合とは?

配偶者控除の特例や小規模宅地等の特例の適用により相続税がゼロ円になる場合とはどのような場合でしょうか?

簡単に説明すると以下のいずれかの場合に限定されます。

- 小規模宅地等の特例を適用し宅地を評価減(50%〜80%減)した結果、遺産総額が基礎控除額以下になる。

- 配偶者がすべての財産を相続する。(被相続人に配偶者がいない場合は不可)

つまり、小規模宅地等の特例を適用しても遺産総額が基礎控除額を超えてしまった場合には、配偶者がすべての財産を相続する場合のみ相続税がゼロ円となります。なぜなら、配偶者以外の相続人が遺産を相続した場合、配偶者以外の相続人は必ず基礎控除超過分にかかる相続税が発生するためです。(極めて少額の場合は、計算過程で切り捨てられ発生しないこともあります。)

配偶者がすべての財産を相続すると相続税額をゼロにすることができる場合でも、相続した配偶者が亡くなったときに相続財産が多額になり相続税が大きくなってしまう場合があるため、スタンダードプランをお勧めする場合があります。

また、小規模宅地等の特例を適用することについて、申告書に詳細な説明が必要な場合は、スタンダードプランをお勧めする場合もあります。

プランを利用した方が良いのか判断に迷ったら、ご遠慮なくご相談ください。

なお、下記の報酬には、相続税、不動産相続登記の登録免許税、司法書士報酬は含まれておりませんので、予めご了承ください。

基本料金

| 遺産総額 | 基本料金 |

|---|---|

| 〜6千万円 | 16.5万円 |

| 〜7千万円 | 22万円 |

| 〜8千万円 | 27.5万円 |

| 〜1億円 | 33万円 |

遺産総額は、プラスの財産のみの総額です。つまり、非課税枠・債務・葬儀費用控除前の総額です。

土地価格については、小規模宅地等の特例適用前の総額です。

契約時に着手金として11万円を頂き、相続税の申告書完成後に着手金を控除した残金を頂きます。

加算料金

相続人が複数人いる、相続財産に不動産があるといった場合、上記基本料金に下記追加料金を加算した料金となります。

| 追加項目 | 加算料金 |

|---|---|

| 相続人加算(2人目以降) | 1.65万円〜3.3万円(基本料金の10%)/1人あたり |

| 土地評価(路線価、宅地比準方式、雑種地、市街地農地、地積規模の大きな宅地) | 6.6万円/1評価単位あたり |

| 配偶者居住権の評価 | 6.6万円/1評価単位あたり |

| 土地評価(路線価が無い地区(宅地比準方式等を除く)) | 1.1万円/1評価単位あたり |

| 同族会社株式評価 | 16.5万円/1社あたり |

下記については、ご自身で行って頂くことも可能です。

| オプション | 加算料金 |

|---|---|

| 税務申告用遺産分割協議書の作成 | 3.3万円 |

|

市役所等からの証明書等の取得費用 |

1請求6,600 円+実費 |

| 申告期限2か月前以降依頼 | (基本料金+上記加算)×10% |

上記価格には別途消費税が加算されます。

小規模宅地等の特例適用の土地についても、1利用区分あたり6.6万円(税込)が加算されます。

宅地の価額は、1筆単位で評価するのではなく、1画地の宅地(利用の単位となっている1区画の宅地をいいます。)ごとに評価します。

したがって、土地評価の評価単位は、1筆単位ではなく、利用の単位となっている1区画です。

営業電話、営業メールは固くお断りします。

まずは、お早目のご相談を!

ゼロ円申告プランの利用例

相続人1名で、遺産が預金6,000万円のみ

基本料金: 16.5万円

相続人加算: なし

土地評価: なし

報酬合計: 16.5万円(税込)

相続人3名で、遺産が土地建物1件3,000万円と預金1,000万円

基本報酬:16.5万円

相続人加算:3.3万円 (2名分加算)

土地評価: 6.6万円 (1利用区分)

報酬合計:26.4万円(税込)

まずは無料相談で、一緒に相続税の申告の流れや税金ゼロ円になるのかどうか、またその場合の手続きがどうなるのかをご確認いただければと思います。

プラン料金の自動見積計算

相続税納税額ゼロ円プランを利用した場合の料金を自動で見積額を計算できます。

相続財産総額等の前提条件が正しくない場合、金額が変更されることがございます。

予めご了承ください。

金額を参照するだけの場合は、氏名住所等の入力は不要です。

遺産総額の算出にあたり、土地は目安として固定資産税評価額に1.2を乗じて計算してください。

また、土地は小規模宅地等の特例適用前の評価額で計算してください。

営業電話、営業メールは固くお断りします。

電話 042-525-0588

水曜日は電話代行を利用しております。営業電話は固くお断りします。